- Nákupy

- Chytré nákupy

- Wish.com – registrace a nakupování na Wish česky

- PayPal – přihlášení, co to je, chybí podpora v češtině

- Cashback portál: zkušenosti a co byste měli vědět

- Wolt – promo kód a sleva -150 Kč – kredity zdarma

- Platební karta Revolut – v čem je revoluční?

- TransferWise – recenze, karta, podrobný návod

- Nejlevnější iPhone – tipy na to, kde jej koupit

- Věrnostní programy

- Užitečné články

- Chytré nákupy

- Finance

- Úvěry a hypotéky

- Půjčka na směnku – od soukromé osoby a lichváře

- Půjčky pro dlužníky – s exekucí i na ruku

- Nebankovní půjčka bez registru a zástavy

- Půjčka pro nezaměstnané – rychlá a okamžitá

- Půjčka o víkendu – online a ihned

- Rychlá půjčka bez doložení příjmů – výhoda či riziko?

- Rychlá půjčka online – na účet do hodiny

- SMS půjčka – ihned na účet a pro problémové klienty

- Mikropůjčky – rychlé a online

- Finanční témata

- Užitečné články

- Úvěry a hypotéky

- Pojištění

- Domácnost

- Kariéra

- Cestování

Zhodnocení peněz – který způsob je nejvýhodnější?

9 minut čtení

Každý člověk rád nechává své peníze se zhodnocovat bez námahy z jeho strany. Způsobů, jak zúročit peníze, existuje spousta. Obecné platí, že čím riskantnější zhodnocení je, tím lépe vyplácí. Existují ale i bezpečné a pojištěné způsoby. Jak si vybrat nejvýhodnější zhodnocení peněz?

Před samotnou volbou

Pro správnou volbu způsobu zhodnocení peněz se vyplatí si odpovědět na několik otázek předem:

- Chci peníze šetřit dlouhodobě nebo krátkodobě?

- Budu spořené peníze chtít využívat během spoření?

- Chci peníze přidávat pravidelně nebo jednorázově?

První otázkou se myslí délka spoření. Většina typů spoření je záležitostí na několik let, ale jsou i výjimky, kdy lze peníze zhodnotit během měsíců.

Druhá otázka pomůže s volbou správného spoření. Některé způsoby investování a zhodnocování peněz umožňují naspořenou částku použít kdykoliv, jiné ji klientovi zpřístupní až na konci spořícího období.

Třetí otázka vyfiltruje typy zhodnocení, které jsou založeny na měsíčním přidávání prostředku od těch, které umožňují vklad nebo investici pouze na začátku.

Na základě odpovědí na tyto otázky je na konci článku tabulka srovnání. Podle ní je možné si vybrat nejlepší zhodnocení peněz.

Bezpečné způsoby zhodnocení peněz

Tyto způsoby jsou kryty pojištěným až do výše 100 000 € (při kurzu 26 Kč/€ se jedná o 2 600 000 Kč), proto se jedná o bezpečné způsoby zhodnocení peněz. Na druhou stranu to nejsou nejvýnosnější možnosti, jak zúročit peníze. Míra zhodnocení se pohybuje v pár procentech.

-

Spořící účty

Asi nejběžnější způsob zhodnocování peněz. Spořící účty se liší od ostatních bezpečných způsobů svou flexibilitou. Spořící účet může stát samostatně, nebo být součástí běžného účtu. V takovém případě lze jednoduše převádět peníze z jednoho účtu na druhý.

Spořící účty mívají vedení zdarma a nepojí se se žádnými poplatky. Jejich hlavní výhodou je možnost peníze kdykoliv přidávat a vybírat. Úrok je ale nižší.

-

Termínované vklady

Termínované vklady jsou o něco méně běžné. Liší se tím, že peníze nelze pravidelně přidávat a vybrat je je možné až na konci předem sjednané doby. Zpravidla se jedná o dobu 5 let, po které je počáteční částka úročena. Minimální počáteční vklad je většinou kolem několika desítek tisíc.

Termínované vklady se vyplatí těm lidem, kteří získali vyšší finanční obnos, se kterým neplánují počítat v horizontu příštích několika let. Za předčasný výběr jsou účtovány vysoké poplatky. Oproti spořícím účtům termínované vklady nabízí vyšší úrok.

-

Stavební spoření

Díky státnímu příspěvku až 2 000 Kč ročně představuje stavební spoření asi nejvýhodnější bezpečné zhodnocení peněz. U stavebního spoření je nutné si určit cílovou částku. Podobně jako u termínovaných vkladů není možné prostředky během prvních 6 let používat.

K dosažení maximální výše státního příspěvku (10 % ročně) je potřeba na stavební spoření odložit 1 700 Kč měsíčně. Stavební spoření se také pojí s poplatky, např. poplatek za sjednání spoření, většinou se jedná o 1 % z cílové částky. Vedení stavebního spoření je také zpoplatněno, kolem 325 Kč ročně.

I přes tyto poplatky stavební spoření většinou nabízí nejvyšší zhodnocení peněz. Stavební spoření také umožňuje získat tzv. „úvěr ze stavebního spoření“. Ten lze získat po splnění podmínek dané stavební spořitelny, nebo zažádat o překlenovací úvěr.

Úvěr ze stavebního spoření se dá použít k uhrazení procenta ceny nemovitosti, kterou hypotéka nekryje.

-

Spoření pro děti

Specifickou kategorií zhodnocení peněz je spoření pro děti. Každý rodič touží po tom, aby se jím spořené peníze zhodnocovaly a zvyšovaly tak částku, kterou jejich potomek na start samostatného života obdrží.

Způsobů spoření pro děti je poměrně dost. Banky nabízí speciální účty pro děti a spořící účty pro děti. Ty však mají nulový nebo jen velmi nízký výnos. V současnosti nejvýhodnější variantou spoření pro děti je stavební spoření, kde reálný úrok činí po započtení státního příspěvku přibližně 4 %.

I když se to může zdát skoro nepatřičné, dětem lze založit i penzijní spoření. V plnoletosti však mohou vybrat pouze třetinu naspořených peněz. Zbytek získají až v důchodu nebo při dovršení věku 60 let.

-

Penzijní spoření

Doplňkovou formou k povinnému důchodovému pojištění je penzijní spoření. Stát přispívá podle výše pravidelného vkladu klienta, nejvýše však 230 Kč měsíčně. Někteří zaměstnavatelé nabízejí příspěvek na penzijní spoření jako benefit. Výše odměny se může lišit podle toho, který fond a strategii klient zvolí právě zvolí. Rizikovější cesty mohou vynést větší peníze, ale také mohou vést k zápornému zhodnocení.

Rizikové způsoby zhodnocování peněz

Rizikové způsoby mohou nabízet o třídu vyšší zhodnocení peněz, jsou ale nevyzpytatelné. Mnoho z těchto způsobů také vyžadují aktivitu a zkušenosti od zájemce, zatímco výše zmíněné bezpečné způsoby zhodnocení peněz jsou pasivní. Nicméně, bez těchto rizikovějších investice je velmi obtížné stát se rentiérem.

-

Podílové fondy

Podílové fondy umožňují člověku zhodnotit své peníze skrz investice do cenných papírů. Většina bank operujících podílové fondy nabízí několik přístupů, od relativně bezpečných po velmi rizikové a agresivní. Příliš opatrné přístupy jsou zhodnocením srovnatelné se spořícími účty.

Naopak velmi rizikové a kolísavé investice nabízí velmi vysoké zúročení, i v řádu vyšších jednotek procent. Pořád je zde ale možnost, že se investice nevrátí. V kombinaci s poplatky to může znamenat poměrně vysokou finanční ztrátu.

V porovnání s ostatními rizikovými způsoby jsou podílové fondy pasivní a nevyžadují znalosti či přehled nad současnou situací. Portfolio investic sestaví banka a o všechny transakce se postará sama.

Vedle běžných podílových fondů je možné investovat také do tzv. ETF fondů – veškeré informace o těchto fondech nabízí portál Vpenize.cz.

-

Nákup akcií

Zajímavou alternativou k podílovým fondům je nákup akcií. V porovnání s podílovými fondy jsou více rizikovější, je nutno do investice věnovat více času a aktivně sledovat novinky v odvětví a aktuální situaci firmy. Proto se akcie vyplatí spíše pokročilejším a větším investorům.

Dividendové portfolio by mělo být dostatečně různorodé, aby případný propad jedné investice neznamenal propad celkové investice. Během propadů je také vhodné si dohledávat důvody, proč k tomu došlo. Mnohdy je pokles pouze reakcí na současné dění a akcie se po nějaké době opět stabilizují. Jaké jsou nejlepší dividendové ETF?

-

Nákup nemovitostí

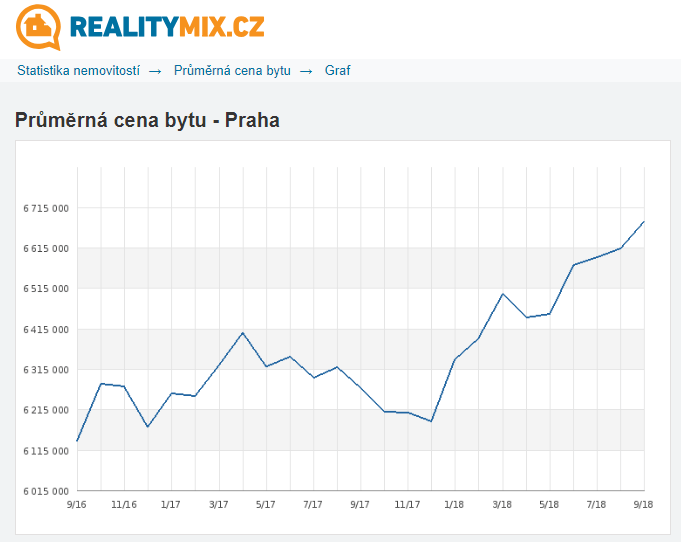

Nákup nemovitosti vyžaduje vyšší peněžní obnos, popřípadě hypotéku. Pro mnoho lidí to tedy není možnost, jak zhodnotit peníze. Nicméně nákup bytu nebo domu může být velmi lukrativní záležitostí. Nemovitost pak lze pronajímat a zajistit si tak poměrně stabilní a pasivní příjem. Ceny nemovitostí meziročně rostou o několik procent ve většině velkých českých měst.

Je důležité nezapomenout na daň z nabytí nemovitosti.

Graf ukazuje, že byt, který by měl v září 2016 hodnotu zhruba 6 115 000 Kč, má v září 2018 hodnotu téměř 6 715 000 Kč. To je navýšení ceny nemovitosti kolem 10 %. A pokud současný trend růstu cen nemovitostí v Praze bude pokračovat, toto procenta se ještě navýší.

Nákup nemovitostí nabízí jedno z nejvyšších zhodnocení peněz. Vyžaduje ale vysokou počáteční investici, aktivní sledování vývoje cen v dané lokalitě a pořád je zde riziko, že se ceny propadnou a investice se nevrátí.

-

Nákup drahých kovů

Méně obvyklý způsob zhodnocení peněz je investice do drahých kovů. Na základě vývoje cen drahých komodit to v současné době patří k nejlepším způsobům zhodnocení peněz. V roce 2019 se vyplatil nákup zlata. Svou cenu investiční zlato nyní výrazně zvyšuje.

Z drahých kovů se v poslední době nejvíce daří palladiu, cena jedné trojské unce (obchodní jednotka, zhruba 31 gramů) je momentálně na hodnotě 22 866 Kč. Před deseti lety byla hodnota za trojskou unci 4 108 Kč. Pokud tedy někdo palladium v roce 2008 koupil, jeho investice se mu k dnešnímu dni vrátila pět a půl krát.

Trh s drahými kovy je ale nevyzpytatelný a vyžaduje poměrně vysokou vstupní investici.

-

eToro

eToro je brokerská služba, která umožňuje investování a obchodování s akciemi, kryptoměnami, komoditami či indexy. Na rozdíl od ostatních brokerů propojuje eToro svět investic se světem sociálních sítí. Díky tomu mohou uživatelé kopírovat investiční portfolia úspěšných obchodníků. Je však třeba vzít na vědomí, že při kopírování obchodování může hodnota investic jak stoupat, tak i klesat. Kapitál investora je tak vystaven riziku.

Nejlepší zhodnocení peněz

Každý bezpečný a pojištěný způsob zhodnocení peněz je vhodný pro jiné příležitosti. Spořící účty jsou zdarma a umožňují peníze používat kdykoliv, termínované vklady vyžadují vyšší částky a peníze jsou mimo dosah a stavební spoření stojí několik set ročně a peníze jsou také mimo dosah.

U těch riskantních způsobů je pro nezkušeného investora nejlepší zhodnocení peněz skrz podílové fondy. Nevyžadují žádné znalosti a není potřeba mít přehled nad současnou situací. Nově je populární investování skrze online platformu např. na Fondee nebo Portu. Obě platformy jsou vhodné jak pro začátečníky tak znalé investory, klient zde má své investiční portfolio a může volit míru rizikovosti.

Novinkou roku 2024 je např. dlouhodobý investiční produkt od Portu, který funguje jako spoření na důchod. Jeho výhodou je možnost čerpání příspěvku od zaměstnavatele. Pro zkušenější a více angažované investory nabízí z uvedených možností nejlepší zhodnocení peněz nákup nemovitostí.

Závěr

Každý si musí na základě svých představ a možností zvolit sám, který způsob pro něj nabízí nejvýhodnější zhodnocení peněz. Níže je tabulka srovnání jednotlivých typů, jak zúročit peníze.

| Chci peníze šetřit dlouhodobě nebo krátkodobě? | Budu spořené peníze chtít využívat během spoření? | Chci peníze přidávat pravidelně nebo jednorázově? | |

| Spořící účty | Krátkodobě i dlouhodobě | Ano | Pravidelně i jednorázově |

| Termínované vklady | Dlouhodobě | Ne | Jednorázově |

| Stavební spoření | Dlouhodobě | Ne | Pravidelně |

| Penzijní spoření | Dlouhodobě | Ne | Pravidelně |

| Podílové fondy | Krátkodobě i dlouhodobě | Ano | Pravidelně i jednorázově |

| Nákup nemovitostí | Krátkodobě i dlouhodobě | Ne | Jednorázově |

| Nákup drahých kovů | Krátkodobě i dlouhodobě | Ne | Jednorázově |

Existuje spousta způsobů, jak zhodnotit své stávající prostředky. Je na každém si zvolit, jak moc si přeje riskovat a kolik si přeje popřípadě investovat.

Bezpečné a pojištěné způsoby nemusí nabízet nejvýhodnější zhodnocení peněz, na druhou stranu garantují určitou míru zhodnocení. Rizikové způsoby se mohou jevit jako nejvyšší zhodnocení peněz, ale také se mohou propadnout a připravit člověka o jeho úspory.

Poslední aktualizace: 25. 08. 2021